住宅借入金等特別税額控除(住宅ローン控除)について

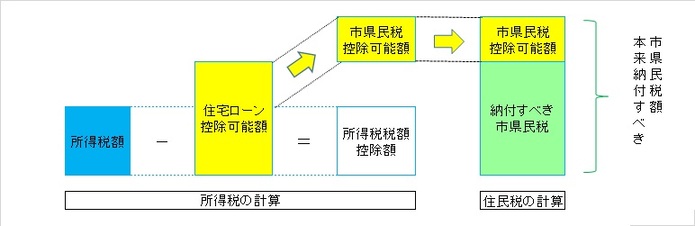

所得税の住宅ローン控除の適用を受けている方について、所得税から控除しきれない額を翌年度の住民税の所得割額から控除する制度です。

対象になる方

所得税の住宅ローン控除の適用を受けている方で、平成21年から令和7年12月31日までの間に居住し、所得税から引ききれなかった住宅ローン控除額がある方

控除される金額

市民税・県民税の住宅ローン控除の対象になる金額は、次のうちいずれか少ない方の額です。

(1)所得税の住宅ローン控除可能額のうち、所得税において控除しきれなかった額

(2)下表の居住年月に該当する控除額

|

居住年月 |

控除額等 |

|---|---|

|

平成21年1月 から 平成26年3月 |

所得税の課税総所得金額等×5%(最高97,500円) |

|

平成26年4月 から 令和3年12月 |

所得税の課税総所得金額等×7%(最高136,500円) ※この控除額は、住宅取得にかかる消費税率が8%または10%の場合の金額です。 それ以外の場合における控除額は所得税の課税総所得金額等×5%(最高97,500円)が適用。 |

|

令和4年1月 から 令和7年12月 |

所得税の課税総所得金額等×5%(最高97,500円) ※令和4年中に居住し、消費税率が10%で以下の期間に契約したものは、所得税の 課税総所得金額等×7%(最高136,500円)が適用。 注文住宅 :令和2年10月~令和3年9月末 分譲住宅等:令和2年12月~令和3年11月末 |

控除を受けるための注意点

(1)所得税より住宅ローン控除が全額差し引ける方や、所得税が課税されないため住宅ローン控除の適用を受けない方は対象になりません。

(2)確定申告書や事業所から提出される給与支払報告書に、住宅ローン控除可能額や居住開始年月日等の記載がない場合、住宅ローン控除を受けられない場合があります(年末調整や確定申告をされると、特別な申告は不要です)

(3)令和6年以降に建築確認を受ける新築住宅のうち、省エネ基準に適合しない住宅は控除対象外となります。

より良いウェブサイトにするために、ページのご感想をお聞かせください。

このページに関するお問い合わせ

財政部市民税課

〒990-8540 山形市旅篭町二丁目3番25号

電話番号:023-641-1212(代表)内線304~310・366

ファクス番号:023-624-8898

shiminzei@city.yamagata-yamagata.lg.jp