国民健康保険税について

国民健康保険(国保)は、国保の被保険者(加入者)の皆さんが病気やけがをしたときに安心して医療が受けられるように、お互いに助け合う制度で、皆さんに納めていただく国民健康保険税(国保税)によって支えられています。

国保税の納税義務者

国保税は、世帯主が納税義務者と定められています。そのため、世帯主が国保以外の健康保険に加入していても、家族のどなたかが国保に加入している場合は、世帯主が納税義務者となります。

国保税の納税通知書

年度当初の納税通知書は、毎年7月中旬に送付しています。

年度当初以降の納税通知書は、資格異動(出生、死亡、転入、転出、他健康保険加入・離脱等)の届け出をした月の翌月中旬に送付しています。ただし、月の上旬に届け出をした場合、その月に送付する場合があります。

個人別の内訳(期別ごと)を試算することができます。

- 以下のエクセルをダウンロードしてご使用ください。

- エクセル表は世帯内の内訳であり、申告用の納付額を証明するものではありません。また、軽減額・限度超過額・減免額がある場合は按分がされない場合がありますので、目安としてご使用ください。

国保税の税率等

| 区分 | 内容 | 医療分 | 支援金分 | 介護分 |

|---|---|---|---|---|

| 所得割額 | 課税所得に対する課税率 | 9.42% | 2.79% | 2.08% |

| 均等割額 | 加入者1人あたりの額 | 22,800円 | 6,700円 | 13,600円 |

| 平等割額 | 1世帯あたりの額 | 26,700円 | 8,400円 | - |

| 課税限度額 | 1世帯における課税の上限額 | 660,000円 | 260,000円 | 170,000円 |

- ※課税所得とは、国保加入者の当該年度の前年中の所得から、43万円を控除した額です。

(前年の合計所得金額が2,400万円を超える場合の控除額は異なります。) - ※前年中の所得には、不動産の譲渡所得(特別控除後)や確定申告等をした株式譲渡所得等も含まれます。

- ※未就学児(6歳に達する日以後の最初の3月31日以前である子)に係る均等割額は、均等割額(低所得世帯軽減措置該当の場合は、軽減措置後の均等割額)に10分の5を乗じて得た額を減額します。

国保税の計算

国保税は、医療分、後期高齢者支援金分(支援金分)、介護分の3つの区分に分かれており、その合計額が年額(4月から翌年3月までの分)となります。

なお、年度の途中で国保の資格異動(出生、死亡、転入、転出、他健康保険加入・離脱等)があった場合は、国保への加入期間に応じて、月割りで計算します。

医療分の計算(加入者すべての方が計算対象)

医療分=所得割額+均等割額+平等割額

- 所得割額

- 課税所得に税率をかけて計算した額(所得のある加入者ごとに計算した合計額)

- 均等割額

- 均等割額に加入者数をかけて計算した額

- 平等割額

- 1世帯あたりの額

※計算後の医療分の額が、医療分の課税限度額を超えるときは、その課税限度額が医療分の額となります。

支援金分の計算(加入者すべての方が計算対象)

支援金分=所得割額+均等割額+平等割額

- ※所得割額、均等割額、平等割額の計算は、医療分と同じ方法で計算します。

- ※計算後の支援金分の額が、支援金分の課税限度額を超えるときは、その課税限度額が支援金分の額となります。

介護分の計算(40歳から64歳までの加入者が計算対象)

介護分=所得割額+均等割額

- ※所得割額、均等割額の計算は、医療分と同じ方法で計算します。

- ※計算後の介護分の額が、介護分の課税限度額を超えるときは、その課税限度額が介護分の額となります。

ご注意ください

各年度により税率等は異なりますので、計算する際はご注意ください。

国保税の計算例については次のリンクをご覧ください。

国保税の軽減制度

国保税の軽減制度には、以下のようなものがあります。

- 低所得世帯に対する軽減

- 非自発的失業者に対する軽減

- 後期高齢者医療制度への移行に伴う緩和措置

軽減制度の詳細な内容については次のリンクをご覧ください。

国保税の納付方法

国保税の納付方法には、特別徴収(公的年金からの差引き)と普通徴収(口座振替、窓口納付)があります。

特別徴収

特別徴収は、年金の支給月(年6回)に公的年金から国保税を差引く方法です。当該年度の国保税が確定するのは7月となるため、年度前半(4月、6月、8月)は仮徴収の額で、年度後半(10月、12月、2月)は本徴収の額で差引きします。仮徴収の額は、通常、前年度2月の特別徴収税額と同額となります。

普通徴収

普通徴収は、4月から翌年3月までの1年分を、8期に分割(7月から翌年2月)した税額を口座振替、または、金融機関等の窓口やコンビニエンスストアで納付する方法です。ただし、年度途中で異動(国保の加入・離脱等)がある場合は、異動時期により分割回数が異なります。(1月~3月の届出により新たに国保に加入される場合、該当年度の国保税は一括納付となります。)

所得税及び個人住民税の社会保険料控除について

社会保険料控除の適用者

社会保険料控除についての適用者は、国保税を支払った方となっており、通常、次のとおりとなります。

- 特別徴収の場合は、年金の受給者自身(世帯主)

- 口座振替の場合は、国保税を支払った方(口座の名義人)

納付額の証明等

- 銀行等の窓口で納付された方は、領収書をお使いください。

- 口座振替の方については、毎年12月中旬に領収済通知書を送付します。

- 特別徴収の方は、源泉徴収票の社会保険料の金額欄に記載されています(年金から差引きされている介護保険料などを含めた合計額が記載されています)。

※領収書や領収済通知書をなくされた場合は、納税課(市役所2階22番窓口)で納付確認書を無料で発行しています。

国保税の減免制度

災害や急激な所得の減少、その他特別な事情により国保税の支払が困難なときは、申請により国保税の減額や免除が認められることがあります。お早めにご相談ください。

減免制度の詳細な内容については次のリンクをご覧ください。

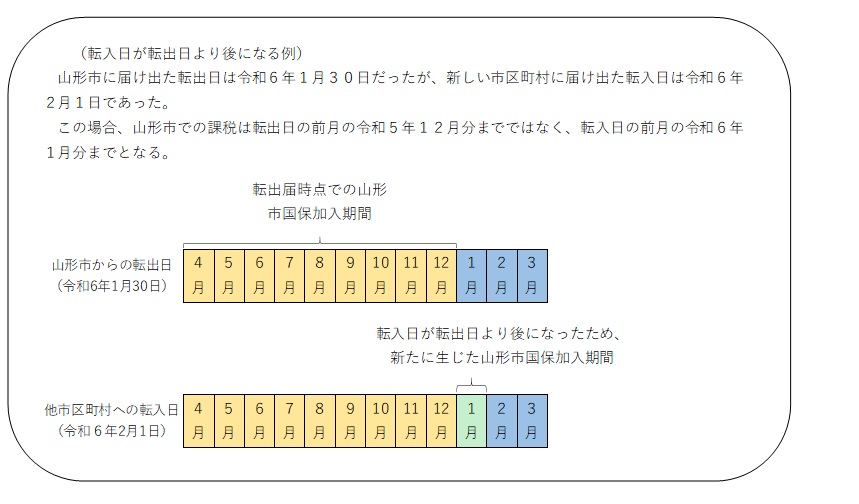

転出後の税額変更について

転出により山形市の国民健康保険を離脱した場合、課税されるのは転出日の属する月の前月分までとなります。しかし、他市区町村に転入した際に届け出た転入日が山形市に届け出た転出日と異なる場合、転入日に合わせて資格の情報が修正になります。それに伴い、課税される月も増額(減額)になる場合があります。

よくある問合せについて

よくある問合せについては、次のリンクをご覧ください。

より良いウェブサイトにするために、ページのご感想をお聞かせください。

このページに関するお問い合わせ

市民生活部国民健康保険課保険税係

〒990-8540 山形市旅篭町二丁目3番25号

電話番号:023-641-1212(代表)内線354・360

ファクス番号:023-624-8396

kokuho@city.yamagata-yamagata.lg.jp